Steigende Tilgung und sinkende Zinsbindung

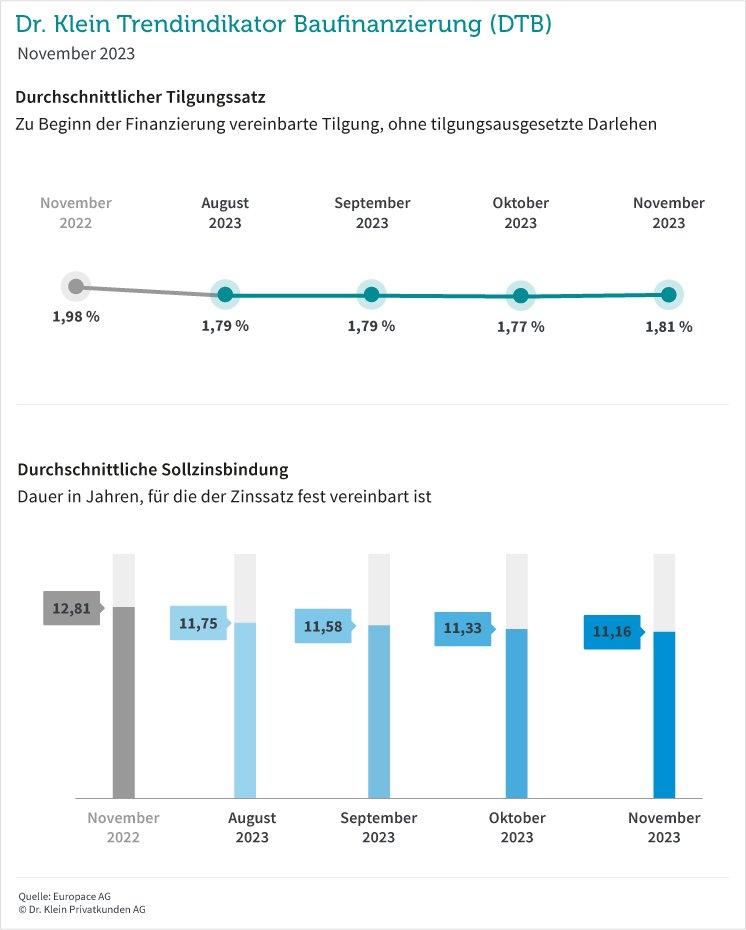

Seit dem Ende der Niedrigzinsphase vor knapp zwei Jahren regulieren Darlehensnehmer ihre monatliche Kreditrate, indem sie einen niedrigeren anfänglichen Tilgungssatz wählen. Auf diese Weise können sie – zumindest anteilig – den gestiegenen Zinsen entgegenwirken und ihre Monatsrate leistbar halten. Im November hat die durchschnittliche Anfangstilgung erstmals in diesem Jahr zugelegt und klettert von 1,77 Prozent im Oktober auf 1,81 Prozent im November. Zum Vergleich: In Zeiten der absoluten Niedrigzinsen von Mitte 2019 bis Ende 2021 pendelte der anfängliche Tilgungssatz zwischen 2,65 und 2,92 Prozent und lag damit deutlich über dem jetzigen Wert.

Parallel zur steigenden Tilgung nimmt die Zinsbindung im November 2023 leicht ab. Sie beträgt 11 Jahre und 2 Monate und ist damit um zwei Monate kürzer als im Oktober. Vor einem Jahr entschieden sich Darlehensnehmer bei ihrer Erstfinanzierung noch für einen Zeitraum von 12 Jahren und 10 Monaten.

Konstante Standardrate und Darlehenshöhe

Über das Jahr betrachtet, bewegte sich die Standardrate seitwärts – mit einer Schwankungsbreite von 80 Euro. Im November 2023 liegt sie bei 1.540 Euro und ist damit im Vergleich zum Oktober um 23 Euro gesunken. Wenig Veränderung zeigt sich auch beim Blick auf den Vorjahresmonat: Hier lag die Standardrate, deren Berechnung 300.000 Euro Kreditsumme, 2 Prozent Tilgung, 80 Prozent Beleihungsauslauf und 10 Jahre Zinsbindung zugrunde liegen, bei 1.518 Euro.

Von Konstanz geprägt war in den vergangenen Monaten auch die Höhe der Darlehen, die Käufer für die eigene Immobilie aufnehmen. Dieser Trend setzt sich im November fort: Die durchschnittliche Kreditsumme beträgt 288.000 Euro und ist damit den fünften Monat in Folge nahezu unverändert. Im Vergleich zum November 2022 stieg die Darlehenshöhe um 5.000 Euro.

Beleihungsauslauf bleibt hoch

Der November ist der vierte Monat in Folge, in dem der Beleihungsauslauf in diesem Jahr die 85-Prozent-Marke knackt. Er liegt bei 85,25 Prozent und ist damit im Vergleich zum Vormonat leicht gestiegen (Oktober 2023: 85,00 Prozent). Im November vorigen Jahres betrug der Wert noch 81,78 Prozent und lag somit deutlich unter dem aktuellen. Der Beleihungsauslauf – der von der Bank finanzierte Anteil am Beleihungswert einer Immobilie – korreliert mit dem Eigenkapital, das Darlehensnehmer in ihre Baufinanzierung einbringen. Sinkt der Anteil der Eigenmittel, zu denen neben Ersparnissen auch ein Privatdarlehen oder ein zuteilungsreifer Bausparvertrag gehören, steigt der Beleihungsauslauf. Hingegen sinkt er, wenn ein Kreditnehmer prozentual mehr Eigenkapital in die Finanzierung einbringt.

Rückläufige Nachfrage nach KfW-Darlehen

Erfreuten sich KfW-Darlehen im Sommer und Herbst dieses Jahres bei Kreditnehmern einer deutlich höheren Beliebtheit als zu Jahresbeginn, sinkt die Nachfrage im November wieder. 8,88 Prozent beträgt der Anteil der Förderzuschüsse von der Kreditanstalt für Wiederaufbau (KfW) am gesamten Baufinanzierungsvolumen. Im Oktober waren es noch 9,48 Prozent, im Vorjahresmonat hingegen nur 4,53 Prozent. Deutlich rückläufig über das Jahr hinweg zeigt sich der Anteil der Forward-Darlehen: Er beträgt im November 1,35 Prozent – und ist damit rund 2,5 Prozent niedriger als im November 2022 (3,84 Prozent).

Über den Dr. Klein Trendindikator Baufinanzierung (DTB)

Der DTB zeigt die monatliche Entwicklung der wichtigsten Parameter einer Baufinanzierung. Dazu zählt neben der Darlehenshöhe, dem Tilgungssatz und dem Beleihungsauslauf auch die Verteilung der Darlehensarten. Die Standardrate gibt zudem an, wie viel ein durchschnittliches Darlehen von 300.000 EUR an monatlicher Rate kostet. Anders als oft schwer vergleichbare durchschnittliche Zinssätze ermöglicht die Standardrate dem Privatkunden, die tatsächlichen Kosten für die Finanzierung einer Immobilie zu vergleichen. Die Ergebnisse des DTB werden monatlich aus Daten der EUROPACE-Plattform errechnet. EUROPACE ist der einzige unabhängige Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf etwa 35.000 Transaktionen mit einem Volumen von knapp 8 Mrd. Euro pro Monat.

Die Dr. Klein Privatkunden AG ist einer der größten Finanzdienstleister Deutschlands und bereits seit 1954 am Markt etabliert. Mit mehr als 700 Beraterinnen und Beratern in deutschlandweit über 250 Büros hat das Unternehmen die meisten Standorte der Branche. Die Spezialisten von Dr. Klein beraten in den Bereichen Baufinanzierung, Versicherung und Ratenkredit. Dr. Klein arbeitet mit über 600 Kredit- und Versicherungsinstituten zusammen und berät umfassend, anbieterneutral und kostenfrei. So erhalten die Kunden maßgeschneiderte Finanzierungen und günstige Konditionen. Dafür erhält das Unternehmen immer wieder Auszeichnungen, zuletzt zum zehnten Mal in Folge beim „Deutschen Fairness-Preis“. Dr. Klein ist eine 100%ige Tochter des an der Frankfurter Börse im SDAX gelisteten technologiebasierten Finanzdienstleisters Hypoport SE.

Dr. Klein Privatkunden AG

Hansestraße 14

23558 Lübeck

Telefon: +49 (451) 1408-9669

Telefax: +49 (451) 1408-3399

http://www.drklein.de

Senior PR Managerin

Telefon: +49 (451) 1408-9667

E-Mail: presse@drklein.de

![]()