Bei dieser Anlageklasse ist es wichtig alle Teilaspekte zu berücksichtigen. Die Anlageklasse der börsennotierten Immobilien besteht aus Hunderten von Unternehmen, die Tausende von physischen Vermögenswerten in Dutzenden von Immobilientypen auf der ganzen Welt besitzen. Hinzu kommen individuelle Angebots- und Nachfragecharakteristika, von denen einige für Vermieter deutlich günstiger sind als andere. Börsennotierte Immobilienunternehmen sind Anlageformen von erheblicher Größe, deren Managementteams opportunistisch Kapital aufnehmen und einsetzen können. Sie sind oft auf eine einzige Immobilienart spezialisiert mit einem Management, das über die entsprechende Erfahrung im privaten Immobilienbereich und börsennotierten Immobilienaktien verfügt.

Börsennotierte Immobilienunternehmen sind eine Anlageklasse, die interessante, sich verändernde Risiken und Chancen bieten. Es gibt derzeit drei zentrale Themen, die bei der Chancenanalyse im Vordergrund stehen sollten.

- Aktiv oder passiv?

Man kann in börsennotierte Immobilien investieren, indem man entweder einen entsprechenden Index kauft (passiv) oder in aktiv gemanagte Portfolios von börsennotierten Immobiliengesellschaften investiert (aktiv). Wir halten den zweiten Ansatz für geeigneter, da es sich unseres Erachtens um eine besondere Anlageklasse handelt, die spezifische Kenntnisse und eine starke Selektion erfordert.

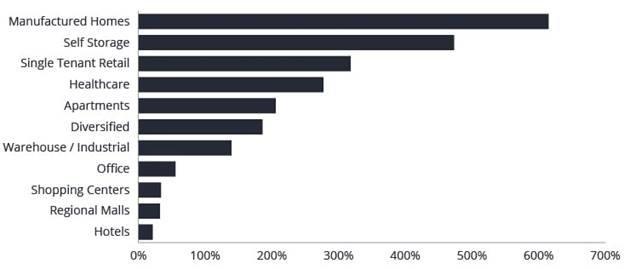

Börsennotierte Immobilien bieten ein großes Anlageuniversum, aus dem aktive Manager gezielt Unternehmensgruppen auswählen können, um bestimmte Vorgaben zu erfüllen. Diese Selektivität ist angesichts der fragmentierten Anlageklasse und der Bedeutung der Bewertung sehr wichtig. Börsennotierte Immobilienunternehmen verfügen über Sachwerte, die entweder mit traditionellen Instrumenten der Aktienbewertung (Gewinnmultiplikatoren, diskontierte Cashflows, Dividendenwachstumsmodelle) oder mit Bewertungsmethoden des Privatmarkts (Beobachtung vergleichbarer Verkäufe, Prognosen der internen Verzinsung) bewertet werden können. Dieser duale Ansatz gibt aktiven Immobilienfondsmanagern einen wichtigen Einblick in den intrinsischen Wert. Erfahrene Investmentmanager können diese Informationen in Verbindung mit der täglichen Liquidität von Aktien nutzen, um potenzielle Fehlbewertungen am Markt auszunutzen. Dies ist besonders wichtig angesichts der hohen Abweichungen in der Aktien- und Sektorperformance (siehe Abbildung unten).

- Ein sich veränderndes Umfeld

Was in der Vergangenheit funktionierte (Immobilienarten, die in den Indizes stark vertreten sind), funktioniert möglicherweise nicht in Zukunft. Ein Beispiel für einen anhaltenden Trend mit Disruptionspotenzial ist die Demografie, die zu einer Verschiebung der bevorzugten Wohnformen für Babyboomer und Millennials führt. Ein weiterer Trend ist die umfassende Digitalisierung. Dadurch wird ein steigender Prozentsatz des Handels online abgewickelt, was zu einem exponentiellen Wachstum des Datenverkehrs und -verbrauchs führt und Auswirkungen auf die Wahl des Wohn- und Arbeitsortes hat.

Diese Trends können bedeuten, dass einige der „Core“-Immobilientypen, insbesondere Büro- und Einzelhandelsimmobilien, vor größeren Herausforderungen stehen als je zuvor. Andere Immobilientypen wie Lagerhäuser, Mobilfunktürme und Eigentümer von Spezialimmobilien können jedoch davon profitieren. Es ist auch wichtig, weniger etablierte Assets zu erwägen, die noch nicht in Benchmark-Indizes berücksichtigt sind. Ein Ansatz, der die Identifizierung und den Zugang zu diesen neuen und wachsenden Immobilienarten ermöglicht, ist der Schlüssel zu Immobilieninvestitionen.

Das Investieren in Benchmarks gleicht dem Fahren mit Rückspiegel. Es gibt dynamische Trends, die das Leben verändern. Deshalb ist es wichtig, börsennotierte Immobilienportfolios mit einer Zukunftsvision zu managen.

- ESG kann nicht automatisiert werden

Die wirksame Integration von Umwelt-, Sozial- und Governance-Faktoren (ESG) bei der Konstruktion von Immobilienportfolios erfordert Urteilsvermögen und Subjektivität. Es gibt viele Drittanbieter, die versuchen, Immobilienunternehmen anhand von ESG-Kennzahlen quantitativ zu bewerten. Es herrscht große Uneinigkeit unter diesen Anbietern darüber, welche Metriken zu messen sind und ob ein bestimmtes Unternehmen in Bezug auf eine bestimmte ESG-Säule „gut“ oder „schlecht“ abschneidet: Dies stellt eine Herausforderung dar und ist ein weiteres wichtiges Argument für einen aktiven und selektiven Investmentansatz.

Eine ESG-Analyse wird wahrscheinlich nie so eindeutig wie eine Bilanz-Analyse sein. Denn der Vergleich von Unternehmen, die in unterschiedlichen Branchen tätig sind, stellt eine große Herausforderung dar. Für einen aussagekräftigen Vergleich von ESG-Metriken zwischen börsennotierten Immobilienunternehmen ist ein tiefes Verständnis bezüglich des Immobilienportfolios des Unternehmens erforderlich: über die Kapitalallokation, die Maßnahmen des Managementteams und die Aufsicht des Vorstands. Die Auswahl spezifischer Immobilien-ESG-Kriterien muss auch die großen operativen Unterschiede berücksichtigen, die zwischen verschiedenen Immobilientypen und Märkten bestehen. Innerhalb eines Sektors wie dem Immobiliensektor hat jedes Unternehmen eigene Bewertungsstandards, und es gibt keine einheitliche Berichtserstattung. Das bedeutet, dass eine rationale Berücksichtigung von ESG in Portfolios wahrscheinlich eine Herausforderung bleiben wird, sollte das Problem nicht aktiv angegangen werden. Wir denken, dass die Berücksichtigung von ESG zu einer deutlich besseren Performance führt, wenn es auf der Grundlage eines fundierten Urteils geschieht.

Eine Binsenweisheit

Für uns bleibt „Lage, Lage, Lage“ bezüglich Immobilieninvestitionen eine Binsenweisheit. Sie rührt daher, dass die Lage oft der einzige Aspekt einer Immobilie ist, der nicht verändert werden kann. Es gibt jedoch sinnvolle Ansätze den eigenen Investmentansatz für die Anlageklasse zu ändern: Börsennotierte Immobilien sind ein sich schnell entwickelnder Bereich, um die vielfältigen und spannenden Möglichkeiten zu nutzen.

Dolphinvest Consulting GmbH

Schwindstraße 10

60325 Frankfurt am Main

Telefon: +49 (69) 339978-0

Telefax: +49 (69) 339978-23

http://www.dolphinvest.eu

Telefon: +49 (69) 339978-13

E-Mail: hrauen@dolphinvest.eu

Senior Communication and PR Consultant

Telefon: +49 (69) 339978-17

Fax: +49 (69) 339978-23

E-Mail: stschorn@dolphinvest.eu

![]()