„Italiener zuerst“ nach „America First“ – nicht nur die markigen programmatischen Slogans ähneln in Italien auffallend denen der USA. Italien steht künftig in Person von Giuseppe Conte analog den Vereinigten Staaten ein unabhängiger Quereinsteiger ohne jedwede politische Erfahrung vor.

Nach der formellen Erteilung des Regierungsauftrages durch Staatspräsident Mattarella kann das Kabinett zusammengestellt und anschließend im Parlament zur Abstimmung gebracht werden. Die Formalitäten dürften innerhalb der kommenden Woche abgeschlossen sein.

Das „Regierungsprogramm des Wandels“ der Neukoalitionäre hat es wahrlich in sich: Zwischen den Protestparteien MoVimento 5 Stelle und Lega Nord – was im bundesdeutschen Polit-Tableau in etwa einer Koalition aus Die Linke bzw. der Piratenpartei und der AfD entsprechen würde – scheint das Ausschütten des vollen Füllhorns schuldenfinanzierter staatlicher Wohltaten den Grundkonsens ihres zukünftigen Handelns darzustellen. So soll mit einer Pauschalsteuer („Flat-Tax“) von 15%-20% für Privatpersonen wie Unternehmen die Wählerschaft der Lega im Norden Italiens beglückt werden und zeitglich die hauptsächlich im Süden Italiens ansässige Kernklientel der Fünf Sterne Bewegung mit einem Grundeinkommen bei Laune gehalten werden.

Unter Berücksichtigung der nach wie vor verheerenden Wirtschaftslage Italiens kann der Wahlausgang letztlich nicht überraschen. So hat die Industrieproduktion immer noch nicht das Vor-2008-Niveau erreicht:

„Indikatoren wie Spread und BIP interessieren uns nicht, für uns zählt das Lächeln Eurer Familien.“

Luigi di Maio, Parteivorsitzender der MoVimento 5 Stelle (dt. Fünf-Sterne-Bewegung), findet bereits vor Amtsantritt eine verblüffend einfache Erklärung auf die im Vorfeld der Koalitionsbildung aufgetretenen Marktturbulenzen. Matteo Salvini, Generalsekretär des Koalitionspartners Lega Nord, schlägt in die gleiche Kerbe und lässt verlauten, neue Schulden kümmerten ihn nicht.

Insbesondere die Entwicklung der italienischen Anleiherenditen lässt sich als deutliche Misstrauensbekundung gegenüber den angekündigten Schuldenplänen interpretieren:

Euro-Krise 2.0 oder Freifahrtschein durch EZB?

Nicht zuletzt die zwischenzeitlich kursierte Forderung nach einem Schuldenschnitt in Höhe von 250 Mrd. Euro hat die Marktteilnehmer aufgeschreckt. Vermutlich ist dieser Testballon bewusst lanciert worden, um die politischen wie auch die Reaktionen der Finanzmärkte auszuloten. Im Koalitionsvertrag taucht diese Forderung zwar nicht mehr explizit auf, jedoch wird kryptisch die grundlegende Neudiskussion der EU-Verträge gefordert. Ferner ist das Instrument sogenannter „Mini-BOTs“ enthalten. Hierbei handelt es sich um kurz laufende Schuldscheine, die zur Begleichung öffentlicher Rechnungen gedacht sind. Nicht wenige Beobachter sehen hierin eine Vorstufe zu einer italienischen Parallelwährung.

Zusätzliche politische Brisanz bekommt die neue Regierungskonstellation durch die ausgeprägte Euro- und EU-Skepsis beider Parteien. Besonders intensiv vorhanden scheint diese Haltung bei dem als Finanz- oder Wirtschaftsminister vorgesehenen Prof. Paolo Savona. Savona ist Ex-Industrieminister und Industrieverbands-chef und gibt schonmal in einem „Brief an unsere deutschen Freunde“ den Hinweis zum Besten, dass das Dritte Reich genau das in Europa angestrebt habe, was die EU dank Euro heute verwirklicht habe: eine vollständige wirtschaftliche Arbeitsteilung, die zur Konzentrierung der Steuerungsfunktionen in Deutschland und zur Verarmung und Unterordnung der Peripherie führe.

Nach der jahrelangen „Rundum-Sorglos-Versorgung“ der Märkte durch frische Liquidität schicken sich die westlichen Zentralbanken in kumulierter Betrachtung ausgerechnet in diesem Umfeld an, die Liquiditätszufuhr sukzessive zu reduzieren – nach aktueller Prognose wäre bereits im Laufe des 4.Quartales 2018 der Zustand des „Quantitative Tightening“ – der geldpolitischen Straffung – durch saldierte Reduktion der Liquidität erreicht.

Während die EZB derzeit weiterhin 30 Mrd. EUR in nicht mehr marktfähige Anleihen v.a. der südlichen Peripherieländer „investiert“, sind in den USA die Zinsen bereits sechsfach angehoben und weitere Erhöhungen avisiert worden.

Mit besonderem Augenmerk darf in den kommenden Wochen die Reaktion der EZB auf die Entwicklungen in Italien verfolgt werden. Ihr Dilemma: Lässt sie das Anleihekaufprogramm tatsächlich auslaufen, führt das wahrscheinlich zu noch schneller explodierenden Zinsen Italiens – das von Draghi erteilte Versprechen den Euro zu retten, „koste es, was es wolle“, wäre obsolet. Greift sie hingegen ein und kauft in noch größerem Umfang italienische Anleihen, ist mit starkem Widerstand der Nordländer zu rechnen

Showdown zwischen Nord- und Südländern

Die angekündigten Steuersenkungen und Ausgabenprogramme werden nach unserer Erwartung letztlich zu bisher unvorstellbaren fiskalpolitischen Tabubrüchen führen, die in kurzer Zeit auch außerhalb Italiens Schule machen könnten – weshalb sollten sich schließlich Portugal, Spanien und Griechenland unbeliebten Struktur-reformen beugen, wenn sie, dem Beispiel Italiens folgend, einfach hemmungslos weiter aufschulden könnten?

In Anbetracht des massiven latenten Erpressungspotenziales gegenüber der EU-Institutionen sowie den kosten- und leidtragenden Nordländern (v.a. Deutschland) durch die Androhung des Verlassens der Gemeinschaftswährung, wird – nach unserer Erwartung – der Kreativität hinsichtlich Umfang und Ausgestaltung von Schuldenausweitungen im weiteren Jahresverlauf und darüber hinaus neue Maßstäbe gesetzt

Ampeln für Gold und Silber in Euro stehen auf Grün

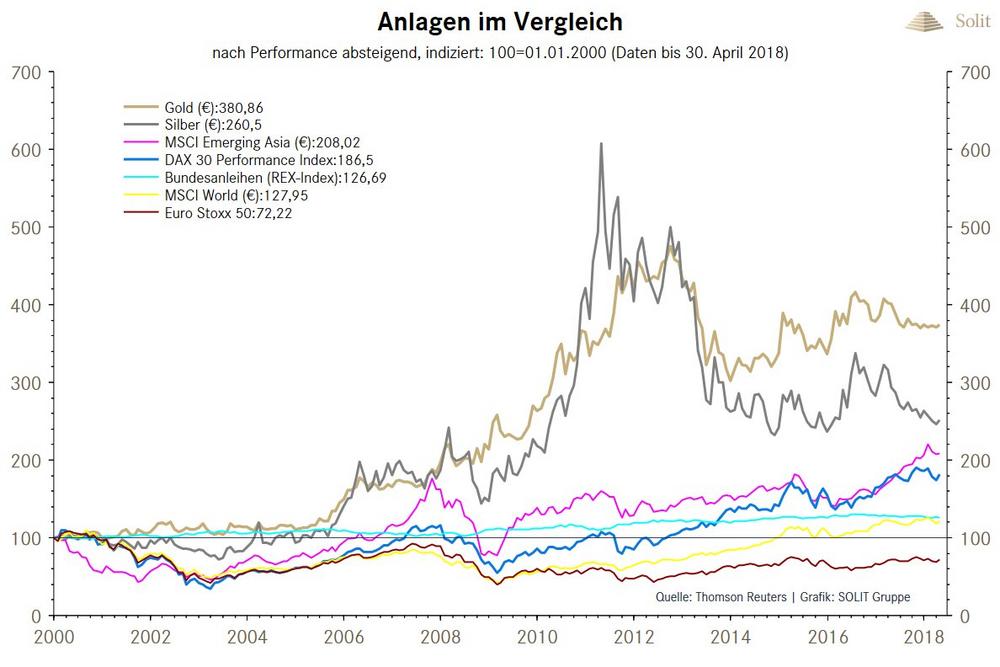

Bereits vor diesem politischen Ereignis der besonderen Art gab es zwingende Argumente für den physischen Besitz von Gold und Silber:

- Historisch einmalige Gelddruckorgien der Zentralbanken in Billionenhöhe

- Weltweiter Verfall des Zinsniveaus Richtung Null und darunter

- Fortschreitender Zerfall der Euro-Zone (Stichworte: Brexit, Griechenland-Drama, Bankenkrise, Schuldenkrise Italiens etc.)

- Geopolitische Risiken (Syrien, Ukraine, Nordkorea, Iran, Türkei etc.)

- Investitionseinbruch bei den Minengesellschaften

- Netto-Aufstockung staatlicher Goldreserven (v.a. in China und Russland)

- Fortschreitender Glaubwürdigkeits- und Vertrauensverlust der Bürger gegenüber den Machteliten

- Globale Überschuldung

Die wesentlichen und durchweg positiven Rahmenbedingungen für Gold und Silber haben sich nun noch weiter verstärkt. Insbesondere Euro-Anleger sollten ihre Ersparnisse zwingend durch den Auf- und Ausbau physischer Edelmetallpositionen vor der zu erwartenden Erosion bewahren. Spiegelbildlich ausgedrückt spricht alles für eine beschleunigte Wiederaufnahme des bereits 2014 begonnenen Aufwärtstrends des Euro-Goldpreises:

Die Geschichte ungedeckter Währungen ist voller Beispiele von Regierungen, die sich – vor die Wahl gestellt zwischen dem Beschreiten des beschwerlichen Weges zu unbequemen Reformen und Entbehrungen sowie solider und sparsamer Haushaltspolitik einerseits und der Nutzung der Notenpresse andererseits – für die defizitfinanzierten Wohltaten und damit zur beschleunigten und enthemmten Aufschuldung entschieden haben.

Italien hat seine Wahl ebenfalls getroffen – mit heute noch unabsehbaren zukünftigen Folgen. Es könnte auch so einfach sein – wäre da nur nicht die zwingend folgende Rechnung über die Inflationssteuer, schlimmstenfalls auch über die vollständige Zerrüttung der Währung. Diese wird getragen vom einfachen Bürger. Denn wenn ein Staat Pleite geht, geht bekanntlich nicht der Staat, sondern seine Bürger Pleite.

Vergessen Sie nicht: Nach wie vor sind Gold und Silber die erfolgreichsten Anlageformen seit der Jahrtausendwende. Mehr denn je sollten daher physische Edelmetalle mindestens den Grundstock – besser gar den Löwenanteil – eines jeden wohl diversifizierten und zeitgemäß strukturierten Anlageportfolios darstellen!

Substanzoptimiert. Liquide. Transparent. – auf diesen Säulen ist seit Unternehmensgründung im Jahr 2008 die Angebotspalette aufgebaut worden, zum Zwecke der realen Vermögenssicherung sowie zur Nutzung der außergewöhnlichen Chancen im Bereich der physischen Anlagen in die monetären Edelmetalle Gold und Silber. Über SOLIT wurden bereits Edelmetallvolumina im dreistelligen Euro-Millionenbereich realisiert. Seit dem Jahr 2013 wurde das Angebotsspektrum um den Bereich von Edelmetalldirektinvestments erweitert und mit der Gründung der SOLIT Fonds GmbH im Jahr 2016 um offene alternative Investmentfonds erneut ausgebaut. Die SOLIT Gruppe bietet somit ihren Kunden ein vollständiges Anlageportfolio, bestehend aus Edelmetall-Sparplänen, diversen Lagerkonzepten sowie sachwertbasierten Investmentfonds an.

SOLIT Management GmbH

Otto-von-Guericke-Ring 10

65205 Wiesbaden

Telefon: +49 (0) 6122 58 70-70

Telefax: +49 (0) 6122 58 70-77

http://www.solit-kapital.de

Leitung Onlinemarketing und Kommunikation

Telefon: +49 (6122) 587020

Fax: +49 (800) 4004221

E-Mail: orth@solit-kapital.de

![]()